【投資】しがない医療技術職が資産形成して早期退職するには?【FIRE】

医療技術職として働くわたしですが、仕事が嫌になるときがあります。仕事の内容自体は嫌ではないのですが、人間関係って大事ですよね。「この職場で定年まで働くとするとあと20年以上はこの人と一緒に働くのかぁ。。。」と途方に暮れたりします。そこでお金さえあれば、給与が低くても働きやすい職場に転職することもできるし、莫大な資産があれば何なら働かなくてもいいですよね。いざという時に早期退職『FIRE』できるという精神の安定を目指して、資産形成に取り組もうと思って行動しているのですが、具体的な目標金額やそれまでの道程を考えないとすぐに挫折してしまいます。そのため書籍で勉強しながら、自分なりのルートを考えたので、同じような境遇の方とシェアしたいなぁと思い、書き留めることにしました。

【目次】

①参考書籍

②早期退職FIREまでの流れ

③米国インデックスファンド投資とは?

④インデックスファンドを買う時の注意点

⑤4%ルールと注意点

⑥自分の場合のシミュレーション

①参考書籍

わたしが参考にした書籍はこちらになります。

【年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」】

| 年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」 [ 山口 貴大(ライオン兄さん) ] 価格:1540円(税込、送料無料) (2023/2/6時点)楽天で購入 |

『FIRE』とは『Financial Independence Retire Early』の略で『経済的自立を果たして早期退職する』という意味です。大事なところは経済的自立を果たすということで、資産運用などで生活費を賄いながら働かずに生きていくということです。退職金をもらって銀行に預け、そのお金を切り崩して生きていくというのとは、ちょっと違います。この場合、お金は減っていくばかりになりますし、インフレが起こって物価が高騰すれば、予想以上にお金の減りが早くなり、再び働かざるおえなくなります。その点、株式投資などの資産運用をしていれば配当金をもらうこともできるし、購入した株式自体の価格が上がれば、それを売って差益を得ることができます。

要するに、株式投資に充てる資金を稼いで、目標まで到達したら仕事をやめて株式運用で出た利益で生きていきましょう♪ということです。

②FIREまでの流れ

⑴家計簿をつけて自分が生活していくのに必要な年間の支出金額を算出。(家計簿アプリを使うと楽にできますよ。お勧めはマネーフォワードme マネーフォワード|家計簿アプリやクラウド会計ソフト (moneyforward.com))

⑵年間支出の25倍の資産を米国インデックス投資で築く

⑶築いた資産を年間4%ずつ売却し、その4%の売却益と配当金の範囲で生活をする(4%ルール)

簡単に言うと以上です!細かいことは今から説明しますね。投資の基本知識がある方は③④は飛ばして読んでも大丈夫です。

③米国インデックス投資とは?

投資初心者でいろんな書籍を読み漁ってきましたが、どの本を見ても米国インデックス投資がおすすめされていますが、特に米国インデックスファンドが初心者にはうってつけかと思います。

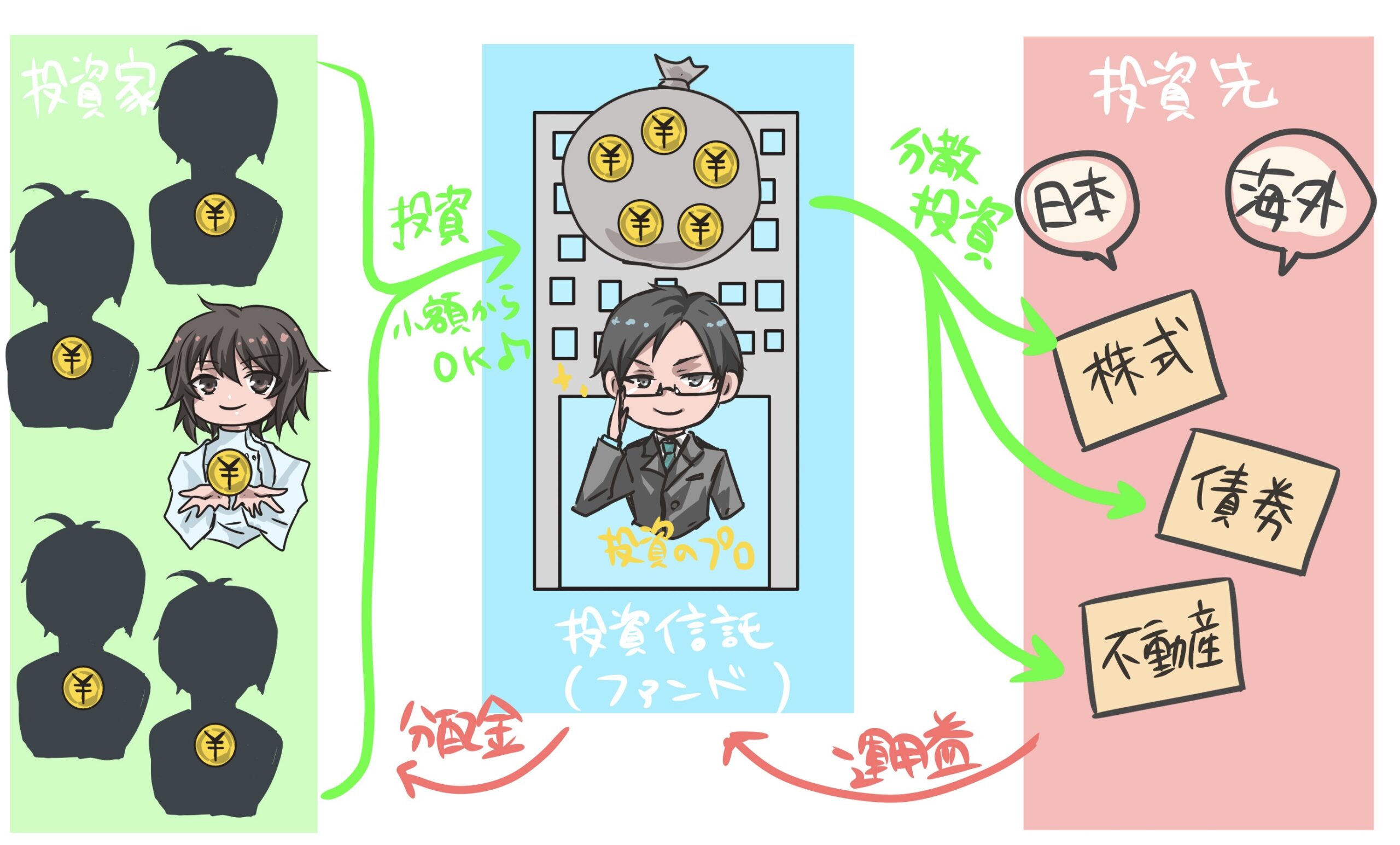

まず、ファンドとは投資信託のことで、多くの投資家からお金をあつめ、投資のプロ(ファンド)がそのお金を運用して利益を出し、その利益を投資家たちに還元するというものです。投資家は小額から投資を始められますし、ファンドは国内外の様々な企業に分散して投資をするため、投資先の特定の1社が経営破綻したとしても資産が0になるリスクが低いです。投資家はファンドに運用してもらうための手数料等を払うことになりますが、特にネット証券では手数料が安いものが多いので、投資を始めるのであればネット証券がおすすめです。

それでは次にインデックス投資とは何かを説明します。

インデックス(指数)とは

・日経平均

・TOPIX(東証株価指数)

・S&P500

・ダウ平均

のような指数と同じ値動きを目指す投資のことです。ざっくりいうと日経平均は日本の上場している有名な企業255社の株価が全体的にどう動いたかがわかる指標です。そのため、日経平均に連動したインデックスファンドに投資していた場合、日経平均が5%上昇すれば、自分の資産も5%上昇することになります。

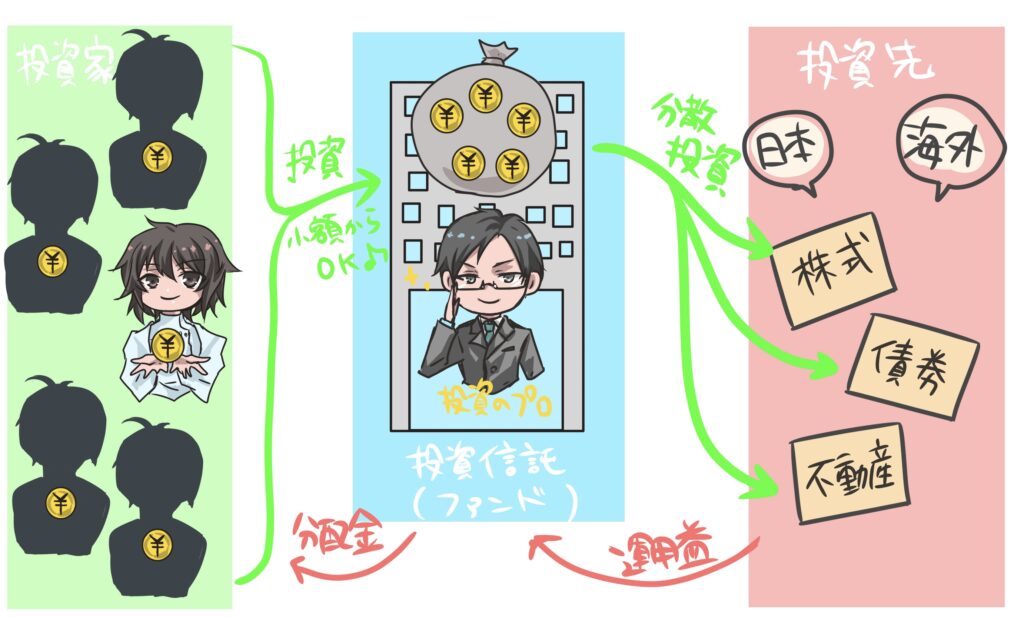

それの米国バージョンが米国インデックスファンド投資であり、主な指標が上記のS&P500やダウ平均です。なぜ米国インデックスが良いかというと、米国株は長期的に年平均7%前後で成長しているからです。日本と米国の株価推移は以下のようになっています。(出典:日本株vs米国株、長期的な投資魅力があるのはどっち? – MONEY PLUS (moneyforward.com))

いろんな方がおすすめする米国インデックスファンドはeMAXIS Slim 米国株式(S&P500)(eMAXIS Slim 米国株式(S&P500) | 投資信託 | 楽天証券 (rakuten-sec.co.jp))です。わたしもこちらの投資信託を購入しています。

④インデックスファンドを買う時の注意点

さっそくインデックスファンドを購入しよう!でも『どのタイミングで買えばいいの??』とか『購入した直後に株価が暴落したらどうしよう??』とかいろいろ不安になると思います。結論は

思い立ったら即購入!毎月定額積み立てしましょう!

です。誰しも、株価が下がったところで買って、高くなったところで売りたいと思いますが、素人はそんな高度なテクニックなんてもっていません。そこでドル・コスト平均法という考え方があります。定額で積み立てていくことで、株価が高い時に購入することもあるけど、逆に株価が低い時に購入できることもある。これらを長期的に見て平均化すると、「高くも安くもない時に買えた」という状況になります。そして前述した通り、米国株は長期的にみると年平均7%で成長しているので、資産が増えるということになります。

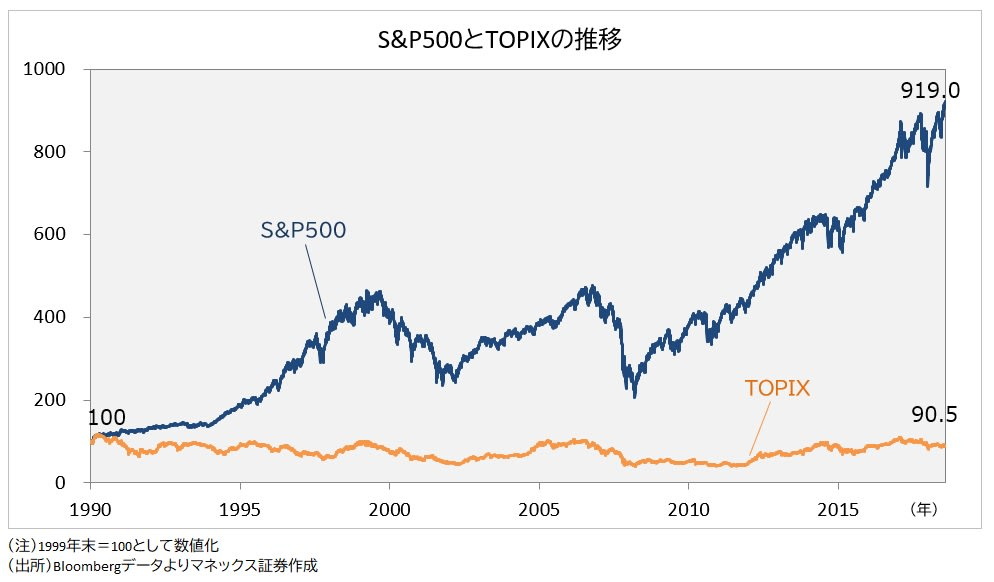

インデックスファンドで長期積み立てをした場合のシミュレーションはこちらです。

運用利回り5%・毎月5万円・20年間積み立てた場合です(税引き前)

このように資産が増えます!!積み立て期間が長いほど運用リスクが減少するので、早く始めることが大切です。

そして運用の結果年間支出の25倍の資産を築ければ、いよいよFIREできます。次は退職後のお金の使い方について説明します。

⑤4%ルールと注意点

築いた引退時の資産を年間4%ずつ売却し、その4%の売却益と配当金の範囲で生活をすれば、給与収入がなくても生活ができるという研究結果があります。これを4%ルールといいます。

この研究は『トリニティ・スタディ』と呼ばれ、1998年にアメリカのテキサス州にあるトリニティ大学の経済学者たちが行った資産運用に関する研究です。この研究は、『退職後に毎年、何%ずつ資産を取り崩せば、最後まで0にならないかをシミュレーションしたものです。資産は、米国の株式と債券で運用するものとして、それぞれの比率をどのようにした時に、何%ずつ取り崩せばうまく生活できるかを試算しました。いろんな組み合わせがありますが、結果として、

『資産の株式比率を50%以上にしておく』かつ『取り崩し率が4%以下』なら、25年間、資産を一銭も減らすことなく、資産運用益だけで生活できることになるのです。ちなみにこれらのシミュレーションはインフレ率を考慮したものなので、物価が上昇してもOKです。

この4%という数値から、FIREするのに必要な資産は年間支出の25倍という結論がでます。

書籍でも紹介されている例ですが、年間100万円の生活費で暮らせる人は、資産から得られる毎年4%の運用益が100万あれば良いので、そのために必要な元本は『100万÷0.04=2500万円』となります。つまり、運用利回り4%の逆数である『生活費の25年分』が必要な目標資産額になあるのです。

この辺りを詳しく知りたい方は書籍では、表などを使ってわかりやすく解説してくれていますので、ぜひご一読ください♪

| 年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」 [ 山口 貴大(ライオン兄さん) ] 価格:1540円(税込、送料無料) (2023/2/6時点)楽天で購入 |

とりあえず難しいことは置いとくと、FIREに必要な資産は『年間生活費×25年分』です。

しかしながら、4%ルールの注意点もあります。この4%ルールが使えるのは株式相場が上昇していて、FIRE達成時よりも資産評価額がプラスの時だけです。米国株式が長期でみてずっと成長していると言えど、リーマンショックやコロナショックのように株式相場が大幅に下落することもありえます。相場が下落し、資産評価額がマイナスの場合に資産の切り売りをしてしまうと、途中で資金がなくなる可能性もあります。

そのためFIRE達成時の資産評価額よりマイナスになっているときは、資産を取り崩さず、その間の生活費は現金で賄えるように、換金性の良い預貯金にある程度の現金を置いておく必要があります。過去のデータでは、米国株の暴落から暴落前の水準まで回復するのに2~5年かかっているため、現金も『年間生活費×5年分』ある状態がベストです。

よって結論は

【米国インデックス投資の必要資産 年間生活費×25年分】+【現金 年間×5年分】

あればさらに安心ということです。

⑥自分の場合のシミュレーション

それでは以上の結果をもとに、しがない医療技術職のわたしがFIREするにはいくら必要なのか考えてみます。

わたし(独身・一人暮らし)の一か月の生活費は家計簿を見ると約15万円でした。年間生活費は180万円です。それを次の式に当てはめると

【米国インデックス投資の必要資産 年間生活費×25年分】+【現金 年間×5年分】

【4500万円】+【900万円】=5400万円 になります。

結構莫大な額になりました(涙)

金融庁の資産運用シミュレーションで、毎月15万円を年率5%で20年間積み立て運用を行って、やっと6000万なので、達成するころには50歳代で早期退職という年代でもないような。。。。。

毎月、生活費15万円+積み立て費15万=30万円 手取りで必要になってくる計算なので、しがない医療技術職には無理そう。。。(涙)

そこで、書籍の著者さんがおすすめしているのは『サイドFIRE』です。サイドファイアとはアルバイトなどで得た必要最低限の労働収入と資産運用の利益で生活することです。これなら用意する資金が半分で済むからです。また、仕事が辛いと思っている人(わたしもですが)は、週5日勤務で8時間以上労働したり、生活のために悪い人間関係の中耐えて働くのが嫌なのではないでしょうか?わたしは書店やカフェで週3日のアルバイトなら、社会との繋がりも持てるし楽しく仕事ができそうな気がします。ハンドメイドのアクセサリーを作るのが趣味の方はそれを売って、収入にするのもいいと思います。正職員でなければ、あまり責任を感じることなく、人間関係が辛い時は辞めて次にいけばいいやという気持ちも持てると思います。

わたしは働くことが嫌なわけではないので、サイドFIREを目指してみることにします♪

シミュレーションした結果、毎月10万円を年率5%で15年間積み立て運用すれば、わたしはサイドFIREできそうです!!15年は長いなぁと思いますが、苦労せず短期間にお金を稼げるというのはギャンブルか詐欺だと思っているので(手に職つけるために医療関係に就職した手堅い考え方のわたしからすると)、気長に頑張ろうと思います。

ぜひ皆さんも自分に必要な資産額を計算してみてくださいね。少しは将来への不安が和らぐのではないかと思います。

これまで話した内容は

| 年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」 [ 山口 貴大(ライオン兄さん) ] 価格:1540円(税込、送料無料) (2023/2/6時点)楽天で購入 |

| 本当の自由を手に入れる お金の大学 [ 両@リベ大学長 ] 価格:1540円(税込、送料無料) (2023/2/8時点)楽天で購入 |

これらの書籍に詳しく書かれているので、しっかりお金について学びたい方はぜひ読んでみてください。『お金の大学』は資産形成初心者さんに特におすすめです♪